来自:蒲公英

5月24日晚间,仁和药业宣布,拟收购7家公司,加码大健康产业布局。一天内宣布收购7家公司的消息,引起了业内的广泛关注。

仁和药业公告显示,公司与标的公司——深圳市三浦天然化妆品有限公司、江西聚和电子商务有限公司、江西聚优美电子商务有限公司、江西美之妙电子商务有限公司、江西合和实业有限公司、江西仁和大健康科技有限公司、江西金衡康生物科技有限公司及其全体股东共同签署了《股权收购意向协议书》,公司拟收购以上七家标的公司各80%股权。

本次收购的7家公司,主营业务分别为化妆品、医疗器械、保健品、母婴用品等。

对于此次收购,仁和药业表示是为了加大加快大健康相关产业发展,实现传统OTC板块与创新大健康板块的双轮驱动,是公司明确的发展战略。本次收购,有利于丰富公司产品资源,扩大公司产品的品类品规,打造新的经济增长点,不断提高公司核心竞争力。

资料显示,公司是一家集药品研发、生产和市场营销为一体的现代医药生产经营企业。目前主营业务为生产、销售中西药、原料药及健康相关产品,包括口服固体制剂、口服液体制剂、大容量注射剂、小容量注射剂、外用洗剂、搽剂、栓剂、软膏剂等剂型药品以及健康相关产品。

wind数据显示,仁和药业相继收购了江西制药、樟树制药、药都药业、元生堂、隆安堂、叮当医药、中盛药业、禹欣药业等10多家公司,合计耗资约为20亿元。其中公司并购规模在亿级以上的包括:2015年,斥资6亿元收购京卫元华重组整合叮当连锁后的60%股权;2011年,耗资5.04亿元收购江西仁和药用塑胶等两家公司;2009年2月,出资3.96亿元收购江西康美医药保健品100%股权;2012年,出资2.88亿元收购樟树制药、药都药业等。

近期药企并购事件

▍方盛制药转让两家子公司股权

5月25日,方盛制药发布了两则关于转让控股子公司股权的公告

图片公告显示:公司控股子公司湖南省佰骏高科医疗投资管理有限公司拟引入肾科领域保健服务提供商DaVita Inc.之间接控股子公司DaVita China Pte Ltd.(以下简称“德维特公司”)为战略投资者。

在本次交易中,方盛制药将以1.47亿元的价格向德维特公司转让所持佰骏医疗31.7%股权,佰骏医疗整体估值约为4.64亿元,相较于其2017年被增资时的估值7500万元增长5.18倍。交易完成后,方盛制药也将获得投资收益约9723.65万元。

而在本次交易完成后,德维特公司、康莱健康、方盛制药及员工持股平台将分别持有佰骏医疗31.7%、44.1%、14.2%、10%的股权。

据公司资料显示,佰骏医疗成立于2014年12月,是一家专业投资肾病专科医院的投资公司,致力于以肾病专科业务为主的医院投资与运营。然而,2020年和2021年第一季度期间,佰骏医疗一直处于亏损状态。分别实现营业收入2.62亿元、9185.3万元,净利润-2306.61万元、-324.06万元。

除了转让佰骏医疗部分股权外,在同一天内,方盛制药还发布了公告,将以2400万元转让其所持三花制药51%股权,上市公司关联方方华医药也以125.65万元转让所持三花制药10%股权。值得注意的是,在2021年4月份期间,公司还受让了三花制药核心资产“三花接骨散”药品注册批件的所有权。在本次交易完成后,方盛制药将不再持有三花制药股权。

此外,方盛制药还拟以不超过1.86亿元的价格收购江西滕王阁药业100%股权。

▍雅通药业

5月10日,南京医药发布公告称,公司拟在南京市公共资源交易中心公开挂牌转让所持有的全资子公司四川省雅通药业有限公司100%股权。

公告显示:据悉,四川省雅通药业有限公司股权资产评估价值为 1,990 万元人民币,最终评估结果以经国资监管部门备案后为准。标的股权挂牌底价为 1990 万元,最终交易价格及标的股权受让方将根据公开挂牌结果予以确定。本次股权转让交易完成后,公司不再持有四川雅通股权。

四川雅通成立于2003年12月,2011年6月被南京医药全资收购,是以经营生化药品、化学药制剂、生物制品、中成药、中药饮品及冷链品种为特点的专业药品分销企业。2017年、2018年、2019年及2020年前三季度营业收入分别为6008.55万元、5598.22万元、6633.63万元、3912.79万元,净利润分别为-1006.69万元、10.96万元、-65.03万元、-136.38万元,处于亏损状态。截至2021年4月30日,雅通药业尚欠南京医药借款本金3900万元(累计利息55.62万元)。

南京医药表示,转让雅通药业股权是根据公司主营业务市场网络战略发展方向,进一步聚焦核心资源提升整体运营质量。

▍双科药业

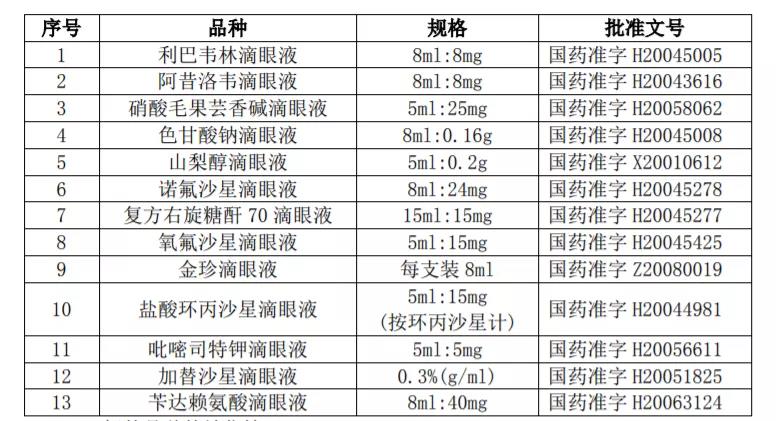

合肥立方制药股份有限公司发布公告称,公司与安徽省双科药业有限公司于 2021 年 05 月 10 日签订了《药品上市许可持有人主体变更协议》,立方制药以人民币 3,800 万元受让金珍滴眼液等 13个滴眼剂药品技术的所有权,并成为标的品种药品上市许可持有人。

据公告,2019 年、2020 年这些品种销售额合计分别为 3,026.9 万元、1,731.2 万元。

据公开资料显示,安徽省双科药业有限公司最初成立于2000年12月11日,,是一家专门从事眼科产品研发、生产和销售的现代化制药企业。公司占地面积19744.4平方米,厂房建筑面积5414平方米,其中拥有标准化GMP厂房面积4000平方米。目前拥有滴眼剂一个剂型,有一条全自动滴眼剂生产线,与滴眼剂生产线配套的中药前处理车间和原料药车间,年产量为6000万支。

值得关注的是,合肥立方制药近期发生过一起火灾。(详情>>上市药企,突发火灾!)

2021年4月21日上午9点20分左右,合肥立方制药股份有限公司位于合肥市望江西路522号的厂区仓库发生火灾事故。火情发生后,公司立即启动应急预案,迅速疏散人员、防止火势蔓延,积极配合消防人员开展灭火工作,现场火情得到有效控制并彻底扑灭,经现场确认未发现人员伤亡。

▍天圣制药

5月7日,天圣制药集团股份有限公司发布了重大资产出售报告书。拟向重庆医药出售长圣医药51%股权,重庆医药以支付现金的方式进行购买。截至评估基准日,长圣医药净资产的评估值为11,706.16万元,双方协商确定长圣医药51% 股权(不含重庆天圣药业有限公司位于万州区天子路214号建筑面积330㎡的办公 楼)交易价格为5,955万元。

4月27日,天圣制药(股票代码:ST天圣)发布2020年年报及2021年一季度报。2020年,天圣制药实现营收12.03亿元,同比下滑28.39%;归属于上市公司股东的净利润为-4.91亿元,同比增长119.1%。2021年一季度,净利润同比下滑223.42%,为-2529.6万元。

天圣制药表示,4.91亿元的巨额亏损,与计提各项资产减值准备3.7亿元及销售收入下降有关。

2020年,天圣制药注射用盐酸头孢吡肟、注射用头孢美唑钠等6款药品获批,甘油果糖氯化钠注射液等10个品种在审评阶段。报告期内,受疫情影响,产品一致性评价的支出减少,天圣制药的研发费用为2245.63万元,同比下滑38.11%,占同期营收比仅1.87%。

天圣制药属于中药企业,业务范围涵盖医药制造、医药流通、中药材种植加工、药物研发等多个领域产业链。因控股股东及实控人刘群涉嫌侵占公司资金,天圣制药2018年财报被出具无法表达意见的审计报告,股票名称自2018年4月29日起变更为“*ST天圣”,被实施“退市风险警示”及“其他风险警示”。

2020年7月13日,天圣制药成功摘“星”,股票名称变更为“ST天圣”,退市风险警示被撤销,但仍继续被实行其他风险警示。

今年4月9日发布的公告显示,截至公告披露日,刘群占用资金本金及其利息已全部偿还完毕。

▍臣功制药

5月1日,南京高科发布公告称,将在南京市公共资源交易中心公开挂牌转让持有控股子公司南京臣功制药股份有限公司51%的股权。对于转让原因,南京高科表示:为了落实公司产业转型升级发展战略,优化资源配置,盘活存量资产。公告一发出,南京高科当日股价下跌了3.19%。

为落实产业转型升级发展战略,优化资源配置,盘活存量资产,2021 年 4 月 28 日,南京高科股份有限公司第十届董事会第八次会议全票同意审议通过了《关于公开挂牌转让南京臣功制药股份有限公司 51%股权的议案》,同意公司在南京市公共资源交易中心公开挂牌转让持有控股子公司臣功制药 51%的股权,首次挂牌价不低于经国资监管机构备案的评估值,最终转让价格以实际挂牌成交价为准。

交易标的的审计和评估工作正在进行中。交易标的首次挂牌价将不低于经国资监管机构备案的评估值,最终转让价格以实际挂牌成交价为准。

臣功制药基本情况:臣功制药是南京高科股份有限公司控股子公司,成立于 1992 年 3 月 9 日,注册资本 6,000 万元,其中,南京高科股份有限公司持股 99%,南京高科股份有限公司全资子公司南京高科新创 投资有限公司持股 1%。注册地址:南京经济技术开发区新港大道 20 号。经营范围:原料药(含抗肿瘤药)、冻干粉针剂(含抗肿瘤药)、小 容量注射剂(非最终灭菌,含抗肿瘤药)、片剂(含青霉素类、激素类)、 颗粒剂、硬胶囊剂(含激素类)、干混悬剂(含青霉素类)、凝胶剂、乳膏剂、栓剂的生产;医疗保健咨询与服务;一类医疗器械销售;自营和代理各类商品及技术的进出口业务(国家限定企业经营或禁止进出口的 3 商品和技术除外)。

(注:所有图片均来源网络,如有侵权请联系删除,文章版权归原作者所有)